皇冠现金体育官方app官网

中国经济网北京12月6日讯胜蓝股份(300843)(300843.SZ)昨晚知道《向不特定对象刊行可调遣公司债券预案》称,本次刊行证券的种类为可调遣为公司A股股票的可调遣公司债券。本次可调遣公司债券及改日经本次可调遣公司债券调遣的公司A股股票将在深圳证券来往所上市。

本次刊行的可转债每张面值为东说念主民币100元,按面值刊行。本次刊行的可转债期限为自觉行之日起6年。本次刊行的可转债票面利率的笃定样式及每一计息年度的最终利率水平,提请公司推动大会授权公司董事会在刊行前阐述国度战术、市集情景和公司具体情况与保荐机构(主承销商)协商笃定。

本次刊行的可转债的出手转股价钱不低于召募讲解书公告日前二十个来曩昔公司股票来往均价和前一个来曩昔公司股票来往均价的较高者,且不得朝上修正。具体出手转股价钱由推动大会授权董事会在刊行前阐述市集和公司具体情况与保荐机构(主承销商)协商笃定。

本次可转债的具体刊行样式由公司推动大会授权公司董事会(或由董事会授权的东说念主士)与本次刊行的保荐机构(主承销商)协商笃定。本次可调遣公司债券的刊行对象为握有中国证券登记结算有限拖累公司深圳分公司证券账户的当然东说念主、法东说念主、证券投资基金、适宜法律规矩的其他投资者等(国度法律、国法不容者之外)。

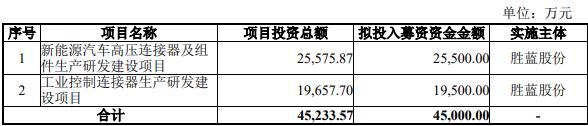

公司本次向不特定对象刊行可转债召募资金总数不跨越45,000.00万元(含),扣除刊行用度后将用于新动力汽车高压流畅器及组件出产研发设置名堂、工业边界流畅器出产研发设置名堂。

本次刊行可转债给以公司原A股推动优先配售权,原推动亦有权废弃配售权。本次向不特定对象刊行可转债不提供担保。公司将遴聘资信评级机构为本次刊行的可转债出具资信评级申诉。

公司同日知道的《上次召募资金使用情况申诉》知道,阐述公司2021年5月24日第二届董事会第十四次会议、2021年6月11日2021年第二次临时推动大会有筹备,2021年11月18日深圳证券来往所创业板上市委员会审议通过,并于2021年12月23日赢得中国证监会(证监许可〔2021〕4024号)批复,公司向不特定对象刊行33,000万元可调遣公司债券。2022年4月8日,公司刊行可调遣公司债券共筹得东说念主民币330,000,000.00元,均以东说念主民币现款表情缴入,扣除承销费、保荐费过甚他刊行用度3,468,500.00元(含税)后的余额326,531,500.00元已缴入公司召募资金账户内。扣除上述刊行用度东说念主民币3,272,169.81元(不含税)后,召募资金净额为东说念主民币326,727,830.19元。上述召募资金净额还是致同司帐师事务所(很是日常结伴)致同验字(2022)第440ZC00187号《验资申诉》考证。

胜蓝股份于2020年7月2日在深交所创业板上市,公征战行股票数目为3,723万股,刊行价钱为10.01元/股。胜蓝股份的保荐机构(主承销商)为渤海证券股份有限公司,保荐代表东说念主为董向征、杨帆。

胜蓝股份公征战行召募资金总数为东说念主民币37,267.23万元,召募资金净额为32,159.66万元。

胜蓝股份本次刊行用度总数为5,107.57万元,其中承销保荐用度3,404.05万元。

经诡计,上述两次募资揣度70267.23万元。

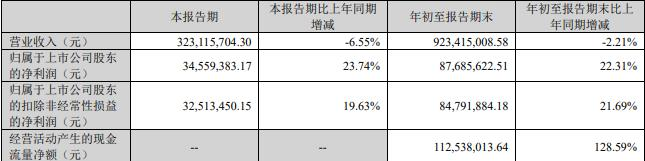

据胜蓝股份2024年三季度申诉,申诉期内,公司结束交易收入3.23亿元,同比减少6.55%;包摄于上市公司推动的净利润3455.94万元,同比增长23.74%;包摄于上市公司推动的扣除非平凡性损益的净利润3251.35万元,同比增长19.63%。

年头至申诉期末,公司结束交易收入9.23亿元,同比减少2.21%;包摄于上市公司推动的净利润8768.56万元,同比增长22.31%;包摄于上市公司推动的扣除非平凡性损益的净利润8479.19万元,同比增长增长21.69%;贪图算作产生的现款流量净额为1.13亿元,同比增长128.59%。